Entenda que para fazer o cálculo corretamente do Fator R é preciso ter uma atenção especial para o enquadramento nos anexos III ou V do Simples Nacional. Isso porque a Lei Complementar 123/2006 foi alterada em 2018, mudando a forma de usar este fator.

Tendo isso em vista, a Confirma preparou esse artigo com o intuito de esclarecer como fazer o cálculo corretamente do Fator R tendo em vista a alteração da legislação em 2018.

O que é o Fator R?

De uma maneira simples, saiba que o Fator R é um dos elementos do regime tributário Simples Nacional, sendo uma forma simplificada para recolhimento dos impostos regulado pela Lei Complementar 123/2006.

Desse modo, este fator era usado apenas para estabelecer o percentual de impostos na própria alíquota. Contudo, a Lei Complementar 155/2016 definiu algumas alterações para o regime, que entraram em vigor a partir de 2018.

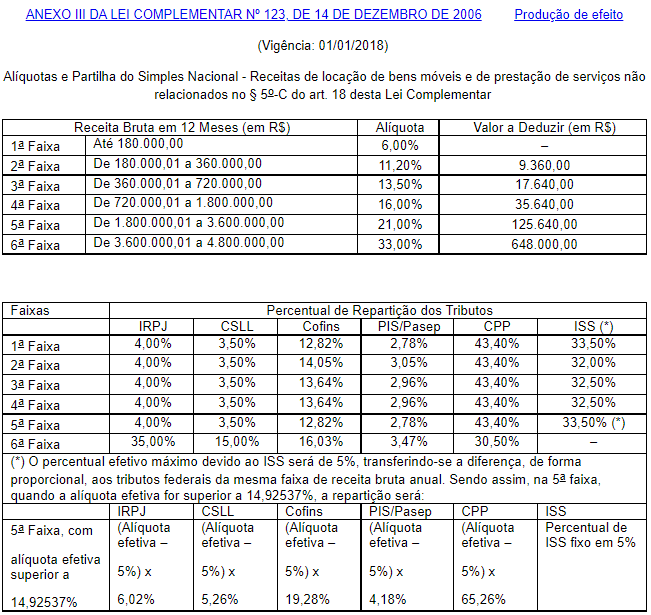

A partir dessas alterações, o Simples Nacional deixou de ter seis anexos, com as atividades do anexo VI, extinto, distribuídas para os Anexos III e V. Com isso, o Fator R teve a finalidade de alocar as atividades no Anexo III ou V.

O que deve ser feito conforme a situação de cada empresa optante pelo Simples Nacional. Veja a seguir os respectivos anexos:

Fonte: http://www.planalto.gov.br/ccivil_03/Leis/LCP/Lcp155.htm#art2

Sem dúvida, ao observar os anexos III e V, é fácil perceber que a diferença entre eles consiste nas alíquotas de cada faixa e o valor da dedução, além do percentual de divisão dos impostos por cada tipo de atividade.

Saiba como aplicar o Fator R na massa salarial

Para efetuar corretamente o cálculo do Fator R, a empresa necessita dos dados de faturamento bruto dos últimos doze meses. Além disso, precisa ter o valor total da folha de pagamento desse mesmo período. Em seguida, confira a fórmula a ser usada:

Fator R = massa salarial / receita bruta

Tendo esses dados em mãos, é necessário consultar as regras da Resolução CGSN n, 140/2018, que trata da aplicação das alíquotas sobre a massa salarial, a qual é a seguinte:

- Com a massa salarial maior que 0 (zero) e a receita bruta igual a 0 (zero), o Fator R será igual a 0,28, ou 28%;

- Uma massa salarial igual a 0 (zero) e a receita bruta maior do que 0 (zero), o Fator R será igual a 0,01, ou 1%;

- Para massa salarial e a receita bruta maiores que 0 (zero), o Fator R corresponderá à divisão entre um valor e outro dos últimos 12 meses.

Como calcular corretamente o Fator R para os anexos III e V

Para saber identificar qual dos anexos será o enquadramento da empresa, é necessário calcular o Fator R tanto para o anexo III quanto para o anexo V.

Assim, para fazer o cálculo das atividades do Anexo III, basta aplicar a fórmula e verificar o resultado obtido, que deve ser igual ou superior a 28%. Por exemplo:

Fator R = massa salarial / receita bruta

Faturamento Bruto: 55.000

Massa salarial: 15.400

Fator R = 0,28 ou 28%

Assim, mesmo que a atividade possa fazer parte do Anexo V, é interessante aplicar as alíquotas do Anexo III para ter um valor de imposto menor a pagar.

Já para o cálculo das atividades no anexo V, basta realizar o mesmo cálculo anterior, sendo que agora o enquadramento nas alíquotas deve ser inferior a 28%. Por exemplo:

Fator R = massa salarial / receita bruta

Faturamento Bruto: 110.000

Massa salarial: 25.300

Fator R = 0,23 ou 23%

Nessa maneira, o enquadramento será pelo Anexo V do Simples Nacional.

Portanto, o Fator R ao ter a finalidade de alocar as empresas no anexo III ou V requer muita atenção das empresas para realizar o cálculo corretamente. Por isso, você pode contatar a Confirma para receber uma consultoria especializada que permite avaliar qual será o enquadramento mais vantajoso para a sua empresa, com menor pagamento de impostos.